Справка по форме 2-НДФЛ

• Скачать актуальный бланк 2-НДФЛ (Excel). Это новая форма от 30.10.2015

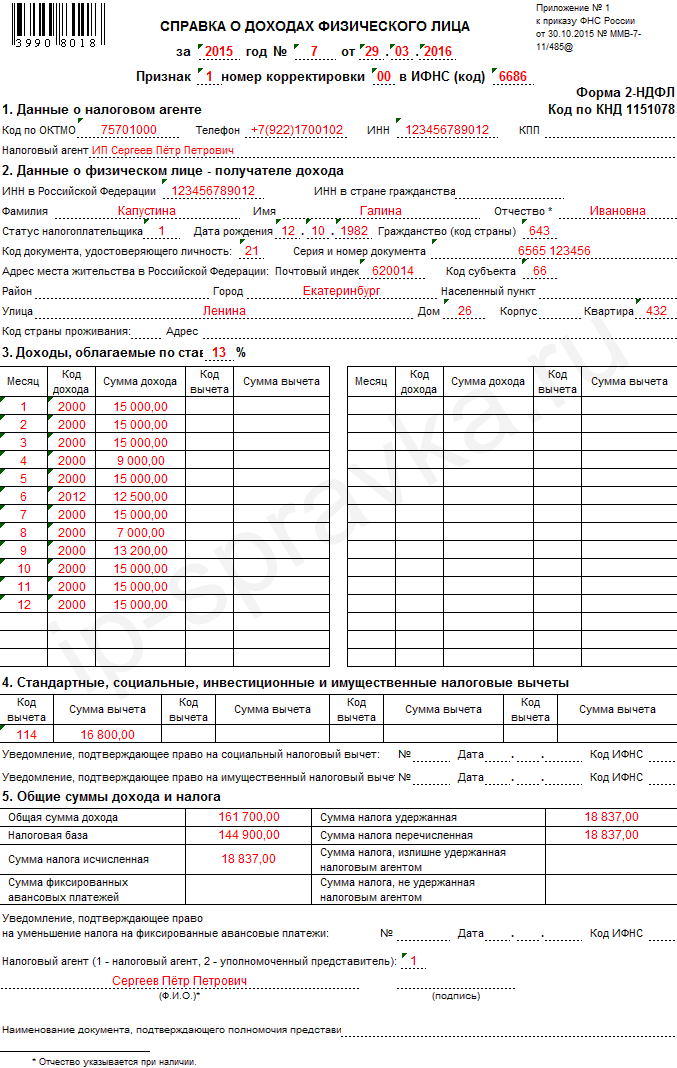

• Скачать образец заполнения 2-НДФЛ. Это образец по новой форме от 30.10.2015

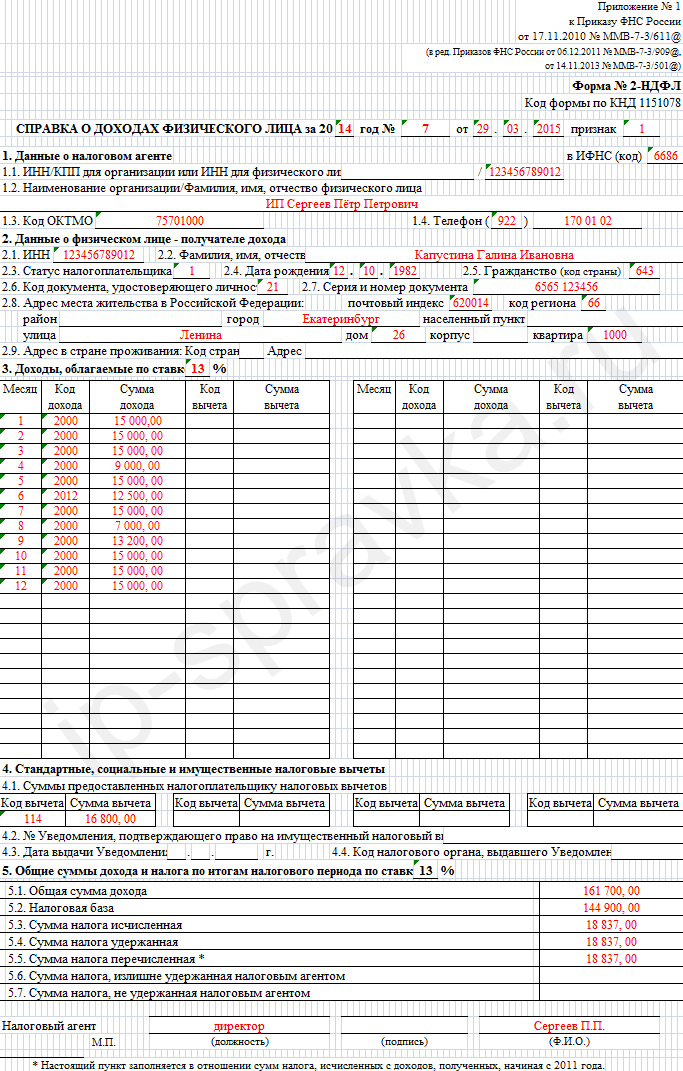

• Скачать образец заполнения 2-НДФЛ по старой форме от 17.11.2010

Инструкция по заполнению

ВНИМАНИЕ: приказом ФНС России № ММВ-7-11/485@ от 30.10.2015 утверждена новая форма 2-НДФЛ.

Внизу страницы — два образца справки 2-НДФЛ: по новой форме и по старой.

Нажимайте на каждое интересующее поле инструкции, чтоб появилась подробная информация.

• Ставится 1 — в обычном порядке,

когда сдаёте справку о доходах сотрудника и удержанном НДФЛ.

• Ставится 2 — при уведомлении о невозможности удержать НДФЛ.

Невозможность удержать НДФЛ может быть, например, в случаях:

1) При выплате доходов в натуральной форме при условии отсутствия в дальнейшем выплат физлицам каких-либо доходов в денежной форме.

Например, вы выплатили доход физлицу в натуральной форме. Потом в том же налоговом периоде опять выплатили доход, но уже в денежной форме. Из этих денег вы должны также удержать НДФЛ, исчисленный с дохода в натуральной форме, но не более 50 % от суммы денежных выплат.

2) При выдаче физлицам подарков в ходе рекламной акции, розыгрышей, бонусной программы.

3) При выплате физлицам на основании решения суда суммы задолженности по зарплате в размерах, определенных в судебных решениях.

4) При обеспечении своим бывшим работникам, уволившимся в связи с выходом на пенсию по возрасту, бесплатный проезд на железнодорожном транспорте один раз в год.

В таком случае необходимо сообщить в налоговую об этом не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, т.е., например, невозможно удержать НДФЛ в 2017 — уведомляем об этом не позднее 31 января 2018 года.

Срок сообщения о невозможности удержать НДФЛ — до 1 марта.

Необходимо указать:

• 00 — при составлении первичной справки

• 01, 02, 03 и т.д. до 98 — при составлении корректирующей справки

• 99 — при составлении аннулирующей справки

• Налоговый агент: организации указывают, например, ООО «Фантик», а предприниматели — ИП + ФИО

• ИП указывают только ИНН, а организации ИНН и КПП

• При смене фамилии работника — укажите его новую фамилию. При этом в налоговой инспекции сведений о новой фамилии работника может не оказаться. Поэтому заранее приготовьте копию его паспорта. Отчество указывается при наличии.

• Фамилию и имя иностранных работников разрешается указывать латинскими буквами.

• Ставите 1 — если работник является резидентом РФ (в течение 12 следующих подряд месяцев пробыл на территории РФ 183 и более календарных дней).

• Ставите 2 — если работник не является резидентом РФ (пробыл на территории РФ менее 183 календарных дней).

• Ставите 3 — если работник является высококвалифицированным специалистом.

В соответствии с текстом закона, высококвалифицированным признается «иностранный гражданин, имеющий опыт работы, навыки или достижения в конкретной области деятельности, если условия привлечения его к трудовой деятельности в Российской Федерации предполагают получение им заработной платы в размере двух и более миллионов рублей за один год».

Кроме того, высококвалифицированные специалисты получают статус налоговых резидентов РФ с первого дня действия их трудового договора, а не по истечении 183 дней пребывания в РФ.

Теперь (с декабря 2015 года) введены дополнительные коды статусов налогоплательщика:

• Ставите 4 — если работник является участником государственной программы добровольного переселения соотечественников, проживающих за рубежом.

• Ставите 5 — для работников-иностранцев, имеющих статус беженцев или получивших временное убежище в России.

• Ставите 6 — для работников-иностранцев, которые работают на основании патента.

• Для граждан России — код 643.

•Коды для других стран смотрите здесь.

• Для паспорта гражданина РФ — код 21.

• ВНИМАНИЕ: с декабря 2015 года изменён код для Свидетельства о предоставлении временного убежища на территории РФ. Теперь необходимо указывать код 19, вместо кода 18.

• Указывается адрес работника по месту его постоянной регистрации на основании паспорта или иного подтверждающего документа.

• Адрес временной регистрации не пишется.

• Здесь также указывается адрес, по которому работник-иностранец зарегистрирован в РФ по местожительству или по местопребыванию.

• Это поле заполняется только в отношении нерезидентов РФ и иностранцев.

• Указывается код страны и адрес места жительства работника в стране постоянного проживания.

В шапке этого раздела ставите налоговую ставку:

• 13 % — для резидентов РФ.

• 30 % — для нерезидентов РФ.

Графа «Код дохода»

• Каждому виду дохода соответствует свой код.

• Так, например, по зарплате — 2000, по отпускным — 2012 и др.

• Для доходов, по которым отдельный код не предусмотрен, ставится — 4800 «Иные доходы»

• При выплате премий — если выплата за трудовые достижения — код 2002. Если премия приурочена, например, к празднику — это будут уже иные доходы — 4800.

• Полный перечень кодов по доходам смотрите здесь.

Графа «Код вычета»

• Здесь отражаются только профессиональные вычеты и вычеты, предусмотренные ст. 217 НК РФ.

• Коды для таких вычетов найдите в таблице здесь. Прокрутите таблицу ниже, коды для этих вычетов начинаются с кода 403, там по заголовку соответствующих вычетов сами увидите.

• Здесь указываются стандартные, социальные, инвестиционные и имущественные налоговые вычеты, предоставленные работнику в отчётном году.

• По каждому из этих вычетов найти код сможете всё в той же таблице «Коды видов вычетов налогоплательщика». Ссылку на неё мы привели в предыдущем Разделе 3 — графа «Код вычета» (см. выше).

Поля «Уведомление, подтверждающее право на социальный и имущественный вычет».

• Для предоставления социального (за лечение и обучение) и имущественного вычета нужно получить в налоговой уведомление о праве на этот вычет, данные которого в этих полях и указываем.

Поле «Общая сумма дохода» — указывается общая сумма всех строк раздела 3.

Поле «Налоговая база».

• Указывается разница между общей суммой дохода и всеми налоговыми вычетами.

Поле «Сумма налога исчисленная». Указывается сумма исчисленного НДФЛ.

• Рассчитываем: Налоговая база * 13 % (налоговая ставка)

Поле «Сумма фиксированных авансовых платежей».

Это поле заполняется только в отношении иностранцев, работающих по патенту.

Поле «Сумма налога удержанная». Указывается сумма удержанного НДФЛ.

Поле «Сумма налога перечисленная». Указывается сумма перечисленного в налоговую НДФЛ.

Поле «Сумма налога, излишне удержанная налоговым агентом».

Указывается сумма излишне удержанного НДФЛ.

• Вообще по закону излишне удержанный налог должен быть возвращён работнику, но если не успевают этого сделать к сроку сдачи справки 2-НДФЛ (к 1 апреля), тогда эта сумма вносится в данное поле.

Поле «Сумма налога, не удержанная налоговым агентом».

Указывается сумма НДФЛ, не удержанная в отчётном периоде.

ВНИМАНИЕ: с 1 января 2016 года (согласно п.6 ст. 226 НК РФ) НДФЛ, удержанный с больничных (включая пособие по уходу за больным ребёнком) и отпускных пособий, нужно будет перечислять в бюджет не позднее последнего дня месяца, в котором они выплачены.

Ситуация: зарплату начислили в декабре 2016, а выплатили в начале января 2017. В этом случае декабрьскую зарплату отображаем в справке НДФЛ за 2016 год, включая пункты «Сумма налога исчисленная» и «Сумма налога удержанная».

Да, несмотря на то, что фактически НДФЛ будет удержан лишь в январе или даже позже, его сумму всё равно включаем в пункт «Сумма налога удержанная» справки за 2016 год.

Исключение: зарплата была начислена в 2016 году, но в 2017 так и не была выплачена к сроку сдачи 2-НДФЛ (к 1 апреля). Тогда эту зарплату нужно включить в справку 2-НДФЛ за 2017 год.

Ситуация: доходы работника в течение года облагались по разным ставкам. ФНС предлагает последовательно заполнять данные в разделах 3 и 5 вначале для одной ставки, потом — для другой.

При этом справка 2-НДФЛ должна быть одна.

— Образец заполнения справки по новой форме 2-НДФЛ —

— Образец заполнения справки по старой форме 2-НДФЛ —

Спасибо за развёрнутую информацию. Подскажите, пожалуйста, на новом бланке нет ставится печать организации? На банке нет такого поля.

Здравствуйте. Пожалуйста. Если у вас есть печать, то можете её поставить примерно на том же месте, законодательство в этом вас не ограничивает. В официальном документе по заполнению, впрочем, вообще о печати ничего не говорится. Если хотите быть полностью уверенной в своих действия, уточните этот вопрос в вашей налоговой.

Обратила внимание, что имя и отчество прописаны полностью (без сокращений), если написать инициалы (Фамилия И.О.) это ошибка? Или сокращения допускаются?

Добрый день. У нас принято здороваться, прежде чем задавать вопрос.

Здравствуйте, ответ , тем не менее, вы не дали.

Здравствуйте ещё раз. Раздел «Данные о налоговом агенте». Исходя из официальной инструкции, наименование организации рекомендуется указывать в сокращённом виде согласно учредительным документам, например ООО «Лепесток». С ИП то же самое — ИП Самойлов К.Н. Но если укажете полное наименование — ошибки не будет. Можно сказать, без разницы как — но предпочтительнее сокращённый вариант.

Что касается физических лиц, признаваемых налоговыми агентами, то здесь ФИО нужно указывать полностью без сокращений в соответствии с паспортными данными.

В разделе «Данные о физическом лице» ФИО указывается тоже полностью без сокращений согласно сведениям документа, удостоверяющего личность.

Здравствуйте, в разделе I Порядка заполнения формы справки сказано, что если налоговый агент начислял доходы, облагаемые по разным ставкам, разделы 3-5 заполняются для каждой из ставок. Каким образом? Следует дублировать разделы? Спасибо.

Здравствуйте, Маргарита. В этом случае у вас получается одна справка 2-НДФЛ, но на нескольких страницах. Допустим, есть выплаченные доходы по ставкам 9% и 13%. Первая страница по ставке 13% заполняется полностью — 1,2,3,4 и 5 разделы. На последующих страницах (в нашем случае на странице для ставки 9%) заполняется только строчка «Справка о доходах физического лица за _ год № _ от _._._», а также строка «Налоговый агент». А дальше только разделы 3,4 и 5.

Резюмируем: Чтобы составить справку 2-НДФЛ по нескольким ставкам, необходимо оформить листы этой справки отдельно для каждой ставки. НО: для основной ставки справка заполняется полностью по всем разделам, а последующие страницы по другим ставкам — заполняются только по разделам 3,4 и 5 + 2 вышеуказанные строчки из шапки и 1 раздела. Будьте внимательны: номер справки в шапке бланка на всех страницах указывается один и тот же. Ещё рекомендуется вверху бланка ставить номер страницы справки, например, «стр.2», «стр.3». Также на каждом листе ставится подпись и ФИО налогового агента или его представителя.

Здравствуйте. Скажите пожалуйста, будет ли считаться ошибкой, сумма перечисленного налога уплачена и написана больше, чем сумма удержанного налога?

Здравствуйте. Проблемы могут возникнуть, когда человек не платит налоги вообще, либо когда платит меньше, чем нужно, нарушая при этом сроки. Вы же уплатили сверх положенного — кто же будет против «лишних» денег? Излишне уплаченный НДФЛ можно вернуть, написав заявление о возврате в налоговую. Если там небольшая сумма, то не стоит тратить на это время. Один важный момент: излишне уплаченный НДФЛ нельзя учесть в будущих платежах подоходного налога, т.е. «раз тут переплатили, значит, в следующем месяце меньше заплатим» — это является нарушением, сопровождающееся штрафами.

Добрый день. Я пишу в графе фактическую сумму уплаченного налога, но она на 2 рубля!!!! больше удержанного, и мне сообщают, что документ заполнен некорректно. Что делать?

Добрый день. Если через программу заполняете, и она выдаёт ошибку, то обратитесь к специалисту по этой программе. Если в налоговой отказали, то научитесь отстаивать свои права, заручившись аргументами с отсылкой к законодательству. Привыкайте, если не давать отпор налоговикам, вас постоянно гонять будут, пользуясь тем, что не разбираетесь в законах. Это при условии, что вы, действительно, заполнили всё, как написали здесь, и ошибки на вашей стороне нет. Не хотите разбираться в этом — обратитесь к бухгалтеру, возьмут копейки за 2-ндфл.

Добрый день, подскажите пожалуйста, сдавать 2 ндфл нужно по новой справке, или можно по старой отчитаться за 2015 год.

Здравствуйте, отчитываться за 2015 год по новой справке.

Добрый день! Подскажите, если сотрудник просит в новом году выдать ему справку за 2014 год, то я должен так же сделать ее на новом бланке? Спасибо!

Здравствуйте. Да, конечно, используется только новая форма 2-НДФЛ, независимо от того, за какой год её оформляете.

если вид на жительство , какой код

Кокой код справки для военных по контракту?

Код справки в 2-НДФЛ не предусмотрен. Если Вы имеете ввиду код дохода, то используйте 2000.

Здравствуйте, Татьяна! В 2-НДФЛ покажите «правильные» суммы, то есть те, которые должны были быть и удержаны и перечислены.

А какие изменения произошли в 2018 голу. Что здесь не правильно?

Если выдается справка в 2018 году за 2017 год, справка должна быть нового образца, которая утверждена в 2018г.?

Несмотря на то, что отчитаться можно было и по старой форме, сотруднику лучше выдать справку нового образца.